SaaS 分析与估值法

Software-as-a-Service (SaaS) 现在已经是一种非常成熟的生意模式,通常是卖monthly subscription的。

SaaS 的历史:

SaaS 是网络技术蓬勃发展下的产物。要知道,互联网的崛起诞催生了很多的霸主 – 首先有 网络资讯整合的Google, e-Commerce 的Amazon, 而接下来就轮到SaaS 了。

在SaaS 诞生以前,公司们内部用的系统都是要自己花钱请人组件的,这样做不知研究成本高,实行起来慢,更重要是成功、好用与否根本没有保证。不然,就是花大钱买下别人的software。所以,也只有大公司有办法做到。然而,在Internet

的崛起之下,很多人就在想:与其一次过收费,我们可不可以按月收费呢?有用就还钱,没用可以cut 掉。对买家来说这么做不只便宜,而且风险低;对卖家更可以赚取更长久的收入,是一个双赢的模式,便很多人跃跃欲试。不过,起初人们认为SaaS 只是为小公司服务罢了,不过他们错了,现在SaaS已经遍布了每个大公司。

想想以前的Window, 可是要一次过买版权来用的,而现在则是需要subscribe, 连MSFT 都做SaaS了。SaaS 每年也至少都赚了几百billion USD 的Revenue 了。

SaaS 主要有几个特性:

·

Revenue 是重复性(recurring)的,也就是说:只要acquire 客户一次,就可以收到比较持续性的收入,revenue visibility 比较高。

·

Gross Margin 保持70% 左右,而Net Margin 也有30% 上下,非常profitable,所以深受投资者青睐。

SaaS 的经典例子有:SaaS 之王 – SalesForce ($CRM)

和 Adobe ($ADBE), 两家都是市值千亿美元以上的大公司了。

分析SaaS 有几个重点:

·

SaaS 的质量: (a) Net Revenue Retention

(b) Margin

·

SaaS Revenue的成长速度

·

SaaS 的估值

SaaS的质量:

(a) Net Revenue Retention (NRR)

Net Revenue Retention (NRR) 是我最喜欢用来分析一家SaaS 的metrics。NRR 指的是:比起去年,今年一家公司从同一个客户身上赚取的Revenue多了多少?打个比方:Company A 去年从每一个客户上赚取 $100 的Revenue, 一部分的客户不满意服务而Churn 掉了 3%, 只剩下$97。然而,剩下来的客户们非常喜欢我的服务,反而花了更多钱在我的服务上,总值来到$120,

那我的NRR 就是 120% 。

算法:($120 - $100) / $100 = 120%

通常只要NRR 有100% 以上就证明这个SaaS 的产品是有竞争力的。NRR 100% 就代表说:即使公司停止marketing,

用户不再增长,Revenue 也不会退步。

我个人通常比较喜欢NRR 有120% 以上的公司。

当然,SaaS也是服务于不同的客户群的:Enterprise (大公司) 和 SME (小公司)。

Enterprise SaaS 我个人会要求 NRR 120% 以上;而SME SaaS呢, 因为小公司比较不稳定,churn rate 较高,所以NRR 90% 以上就很好了。

(b) Margin

另一个拿来找出高品质SaaS 的metrics 就是margin。Margin 自然是越高越好。SaaS 平均都会有70% Gross margin, 30% Net margin的。高过以上的就属于非常好的了。

注:很多SaaS 还亏着钱,所以Net margin 是negative的,这种时候可以参考EBITDA margin。

SaaS

Revenue的成长速度

Revenue 成长这点很好理解。基本上,成长率越高越好,我个人会要求有30%的年成长以上。有50% 年成长以上的SaaS 是非常罕见的,所以估值也一定比别人高!

成长必须注意的另一个事项就是:成长的稳定性。2020年的COVID 以来,由于很多公司都转战Online,所以很多SaaS 都获得了超越平均值的年成长。要注意,这种高成长可能难以维持。

SaaS 的估值

估值这一块是最有趣的。我本人是根据以下列表来代表我愿意付的估值的。

Revenue Growth = 20%, 我愿意付 PS ratio = 8

Revenue Growth = 30%, 我愿意付 PS ratio = 10

Revenue Growth = 40%, 我愿意付 PS ratio = 13

Revenue Growth = 50%, 我愿意付 PS ratio = 16

Revenue Growth = 60%, 我愿意付 PS ratio = 20

为什么会这么设定呢?其实是有算过的!

SaaS 之王 – Salesforce ($CRM) 长期成长有20% 左右,而且连续好几年的PS ratio 是介于6-8 之间,所以我就把它作为标准了。然后在此标准之上,我建立了一个数学模型:

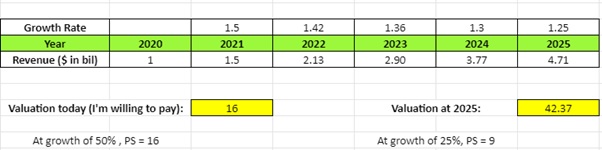

根据模型所显示的:假设公司A 在2020年的Revenue 有 $1 billion, 而2021年预估成长有50%,所以根据我之前的估值列表,成长有50%的 SaaS 我愿意付 PS 16, 所以我买入时的公司价格就是 $16 billon (如黄色格子所示)。

由于公司的成长不可能永远保持在50% 高位,所以我的assumption 是:Growth 会随着时间降低,有一种decay 的感觉。我把预估的Growth 填进去以后,算得出2025年的Revenue 预估有$4.71 billion。

而一家Growth 25% (2025 的成长率)的公司,根据列表,我愿意付PS 9 吧! Revenue $4.71 billion 乘于 PS ratio 9,得到2025 年的估值为$42 billion。

2021年,买入价格 = $16 billion

2025年,预估市值 = $42 billion

让我们来简单算一下CAGR, 也就是平均年成长。

如上图所示,如果预估正确的话,可以得到27% 左右的年回酬,是我可以接受的数字。也就是说,我的SaaS 估值列是以27% 的年回酬作为标准的,只要我照着这个标准买,我的回酬应该会落在27% 左右。

注:这只是我个人愿意付的估值,你会发现以这样的估值,现在很多股票都很难买得下手。我会set得这么严是因为:我认为在这些估值范围内我才会拥有不错的赚幅(27%)。你完全可以自己设计自己的估值体系,调整一下数字,以符合你自身的要求。比如说:你只要求20% CAGR 的年回酬,那你就可以买得比我贵一点。反之,如果你要35% CAGR, 也就是比我更高的要求的话,那你的条件也就必须更严一点,必须买的更便宜一点。

以上的估值的Assumption 是这家SaaS 有:

·

Gross margin 70%, Net margin 接近30%

·

Net Revenue Retention 120%

如果SaaS 的品质比assumption 还好的话,我会愿意付更高的PS ratio。

打个比方:最近很火的一个Automation 公司UIPath, 股票代码 $PATH 就是一个很好的例子。

PATH 的2021年成长有81%,真的很夸张,已经超出我的列表范围了!2022年可能很难维持这种高速成长了,管理层给出的2022年预期只有30% 成长左右(应该是很保守的估计)。

根据列表,30%的成长我愿意付PS Ratio = 10。

PATH 的 Gross Margin 有74%, 比平均值高一点点。

Net Revenue Retention 是145%,远高于assumption的120%,属于超好的品质。冲着这点,我就愿意多花PS 2 在他身上。

而且,PATH 是Automation 界的龙头,龙头通常会有一个Premium的,我愿意多花PS 2 来买他。

所以,总的来说,我愿意花PS 10 + PS 2 + PS 2 = PS 14 来买PATH。

我们来看看PATH 现在的估值吧:

FY2021_PS Ratio = 56

FY2022_PS Ratio (estimated revenue) = 40

不管是用FY2021 过去的Revenue,还是FY2022 的预估Revenue, 两个都远远超出我愿意付的PS 13,所以我真的很难买得下手。

你可能会问:为什么我的估值会跟市场的差那么远呢?

我觉得市场是很明显不相信PATH 2022 年只会成长30% 的,认为那只是管理层的保守估计。市场应该是认为PATH可以保持60% 以上的年成长吧!

跟据60%的年成长,我会愿意付PS 20 吧,加上NRR 很好 +PS 2, 龙头 +PS 2, 总共也才PS 24。也是远低于PATH 现在的估值,所以我虽然喜欢PATH 的业务,但它真的超贵的!热门公司都是这样的。

总结:

我认为:每个成熟的投资者都会有各自的估值体系,也许大部分人没有白字黑字把它写下来,但这些成熟投资者的心里都是有数的。估值体系就是我们心里的那把尺,它避免我们买得太贵,以至于亏损。

以上就是我对SaaS 的分析法 与 估值体系。好,那你有没有自己的估值体系 还是 有什么特别偏爱的SaaS 吗?有的话,请comment让我知道,也欢迎到telegram来和我交流哦:https://t.me/joinchat/SpbPJcgw66oxODQ1

有兴趣了解我所用的 “成长投资法“是怎么一会事,可以参考以下文章:

除此以外,我不会因为估值合理就马上买入一只股票的。我用基本面来选股,之后会参考技术面来选时机。关于技术面的应用,有兴趣的朋友可以回顾我以前的文章:https://www.stocks-pal.com/2021/06/blog-post.html

注:以上的分析只是例子,不是投资建议。投资有风险,投资前请一定要做功课,独立思考和咨询投资专家。以上分析可能存有巨大误差 ,分析只是参考用的,请一定要自己加以分辨。

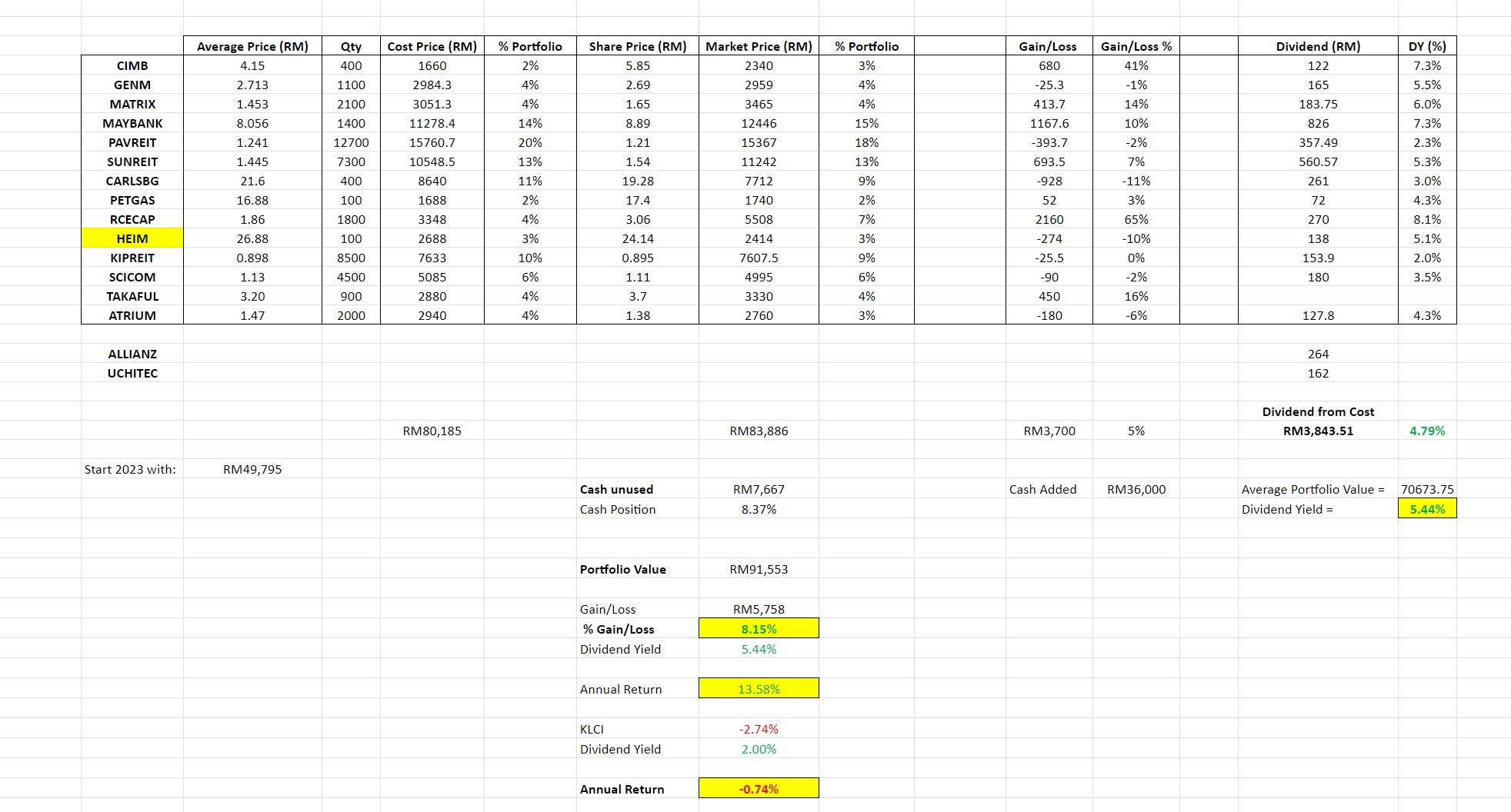

广告一下:笔者本职为 product manager / 产品经理,早就想要建造一款属于自己的产品了。因此和朋友开发了Dividend Tracker 小工具

作为股息投资者,你了解自己每年到底 赚了多少 capital gain 和 股息吗?你知道最大贡献的股票分别是哪个吗?

孙子兵法说: 多算胜,少算不胜。

作为投资者,我们必需了解 自己的portfolio 表现,通过数据来验证,才能确切地改进 以赚更多钱。

然而,道理谁都懂,做起来并不容易!

每个投资者 每个月都要花上好几个小时来做tracking,很花时间 很花功夫。

为此,我专门为自己 以及马来西亚的股息投资者们设计了一款dividend tracking tool, 名字暂代为Dividend Tracker - Grow your dividends with data.

功能:

随时随地了解2026年的 expected dividend。你每次买 或 卖股都会自动 update。

一个一个输入持有股票很麻烦?没问题。我们有AI 智能小助手:只要screenshot 你的portfolio,AI 自动帮你输入,只需要10秒钟!

数据分析:想要了解 哪个股票 dividend yield 最高?Dividend 贡献最多?Dividend growth 最可观?Dividend Tracker 让你一键观看!

根据不同的情境 推算出未来5年 10年的股息? 包在我身上!

群众智慧:各位股息投资者 对 具体 股票怎么看?除了自己投一次,也可以来看看大家的投票喔!

[Upcoming feature] 未来还有AI 优化 、AI 分析等非常好玩的功能,不过这些需要一些时间来build。敬请期待!

笔者打算在2026年内建立100人的用户群,让大家来用Dividend Tracker - Grow your dividend with data。完全免费!

不知各位股友 有兴趣吗?有兴趣的朋友请在Google Form sign-up: https://forms.gle/5iwKRofz6XAjXKKw7

笔者过一阵子会邀请大家来做我的Beta Tester!