CLMT宣布私募配售——我们该担心吗?

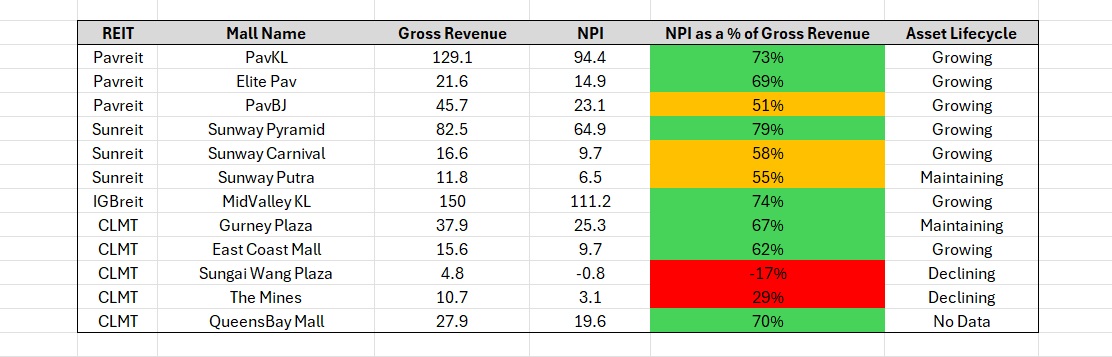

今天(3/6/2025),CLMT(CapitaLand Malaysia Trust)突然宣布一项消息: 要进行最多 RM250 million 的私募配售 ,用来偿还债务。 一看到这个消息,我的第一反应是: 哇,这不是要稀释我们这些散户的持股吗? 那这到底会对我们这些靠股息吃饭的投资者造成多大的影响呢?让我一步步带你分析。 Q1:这次私募配售到底是怎样的安排? CLMT打算发行最多 4.35亿新units ,相等于现有股本的 14.9% ,而且会给出 大约10%的折扣 ,以吸引机构投资者。 说白了,就是公司打算便宜卖股给别人,然后我们这些现有股东的“蛋糕”就被稀释了。 Q2:对DPU(每单位派息)有什么影响? 我们从2025年第一季的季报来看,CLMT的 DPU 是 1.28仙 ,如果全年维持这个水平,就是 大约5.12仙 。 但如果股本真的被稀释15%,而公司并没有额外增长的利润,这个5.12仙就会被压缩成大约 4.35仙 。 DPU从5.12仙掉到4.35仙,对我这种靠股息生活的投资者来说,说不心痛是假的。 Q3:那公司用这笔钱来还债,有没有带来好处? 好问题。如果这 RM250 million 全部用来还债,按照公司报告的平均借贷利率 4.5% 来算,一年大概可以省下 RM11 million 的利息开销 。 听起来不错,但把它摊分到新增加的股数后,每个unit大概能带来 0.3仙左右的额外收益 。 也就是说,DPU有可能从刚才算的4.35仙,略微回升到 4.65仙 。 但别忘了,这是在理想状况下——全部利息节省都能直接派给我们。如果公司要保留部分现金、留作运营,那我们实际拿到的可能更少。 Q4:那股价会跌吗?股息率还有吸引力吗? 通常这种私募配售的消息,对短期股价都是负面的,特别是折扣幅度这么大。 如果我们假设 CLMT 明天跌到 60仙 ,再拿刚才调整后的DPU 4.65仙来算,税前股息率还是有 7.75% ,看起来还算有吸引力。 但这只是理论上的“安慰奖”。现实是,我们的本金缩水、DPU下调、信心受损,这些都不是数字能完全体现的。 Q5:那我现在还适合继续持有CLMT吗? 这个问题没有标准答案,关键在于你怎么看待这次的私募配售。 如果你是新投资者,用60仙买进,拿着7%以上的DY...